Blog

ブログ

2026.02.01

不動産売却の節税にはふるさと納税がお得?仕組みや計算方法、注意点を徹底解説!

不動産売却は手間がかかり、税金の負担も心配されるポイントの一つです。そんな中で、節税対策として「ふるさと納税」が注目されています。この制度は、返礼品をもらえるだけでなく、不動産売却の際の税金対策としても効果的です。ただ、ふるさと納税の仕組みは複雑で、適切に利用しないと節税効果を得られない場合も。

この記事では、不動産売却とふるさと納税の関係や上限額の計算方法、注意点を詳しく解説します。節税のためにふるさと納税を検討している方は、ぜひ参考にしてみてください。

ふるさと納税で不動産売却時の節税が期待できる理由

ふるさと納税は、選んだ自治体に寄付をすることで所得税や住民税が控除される制度であり、返礼品やサービスの提供が特長です。ふるさと納税は税金の控除上限額が年収や家族の人数、子どもの年齢などの条件によって定められています。

不動産の売却に伴う税金が増える際、このふるさと納税の控除上限額の増加を利用することで、税額の負担を軽減することが期待できます。

不動産売却における譲渡所得税の計算方法

ここではふるさと納税の上限額の目安となる、不動産を売却した際の譲渡所得の計算方法を詳しく解説します。

STEP1:売却益(譲渡所得)を計算する

売却益、または不動産の「譲渡所得」とは、不動産を売った際の収益を指します。

【譲渡所得の計算方法】

譲渡所得 = 譲渡価格 - 取得費 - 譲渡費用

- 譲渡価格:売却した金額

- 取得費:購入価格に購入時の仲介手数料や印紙代などの諸経費を加えた額

- 譲渡費用:仲介手数料や印紙代、登記費用、測量費用など売却に関する経費

購入価格が不明な場合は、譲渡価格の5%として計算することもありますが、この方法を取ると譲渡所得が増加し、結果として所得税等の負担が高まる可能性が考えられます。また建物の売却に際しては、取得費から減価償却費を差し引く必要があります。

【減価償却費の計算方法】

減価償却費は、建物の価値が時間の経過とともに減少すると考えられるもので、以下の式で算出します。

減価償却費=建物の取得価格×0.9×償却率×経過年数

償却率は建物の構造に応じて異なり、以下のように設定されています。

- 木造:0.031

- 軽量鉄骨(3mm以下):0.036

- 軽量鉄骨(3mm超4mm以下):0.025

- 鉄筋コンクリート:0.015

この計算により「譲渡所得」がゼロ以下となる場合、不動産売却に伴う譲渡所得税や住民税は発生せず、ふるさと納税の上限も増加しません。

STEP2:課税譲渡所得を計算する

課税譲渡所得の計算は、譲渡所得から特別控除を差し引いた額になります。

【課税譲渡所得の計算式】

課税譲渡所得 = 譲渡所得 - 特別控除

税金には多くの優遇制度や特例制度が存在し、これらの控除や制度を適用することで、非課税になったり税額が減額されることがあります。特に非課税となる場合、ふるさと納税の控除上限額が増加することはありませんが、所得税等の節税効果は高まります。そのため税理士や税務署に相談しつつ、適切な制度を活用すると良いでしょう

以下に、特別控除や特例制度の主な種類を示します。それぞれの制度には適用を受けるための一定の要件が設けられており、詳しい内容や要件は国税庁のWebサイトで確認しましょう。

- マイホームの売却

この制度により、譲渡所得のうち最高3,000万円までが非課税となります。3,000万円を超える部分については、その分住民税が増加し、ふるさと納税の上限額も増加する場合があります。

- 相続した家の売却

亡くなった方のマイホームを相続し、売却する場合の制度です。特定の要件を満たすことで、譲渡所得のうち最高3,000万円までが控除されます。

参考:No.3306 被相続人の居住用財産(空き家)を売ったときの特例|国税庁

- 公共事業のための売却

公共事業の影響で不動産を売却する場合には、譲渡所得から最高5,000万円までが控除される制度があります。

参考:No.3552 収用等により土地建物を売ったときの特例|国税庁

- マイホームを買い換えた場合の特例

特定の要件を満たした場合、新たに購入した家を売るまでの間、課税が繰り延べとなる制度が存在します。

参考:No.3355 特定のマイホームを買い換えたときの特例|国税庁

- その他不動産の売却

さまざまなケースや要件に応じた制度や控除が設定されているため、具体的な状況に応じて国税庁の情報を参照し、適切なアドバイスを求めることが重要です。

STEP3:譲渡所得税額を計算する

譲渡所得税額の計算は、課税譲渡所得に特定の税率を適用することで求められます。

【譲渡所得税額の計算式】

譲渡所得税額 = 課税譲渡所得 × 税率

税率は、物件の所有期間によって異なります。特に2013年1月1日から2037年12月31日までの期間は、復興特別所得税を含む税率として設定されています。所有期間は、売却した年の1月1日時点で計算します。

以下に、所有期間ごとの所得税(復興特別所得税を含む)と住民税の税率を示します。

- 所有期間5年以下(短期譲渡所得):所得税 30.63%、住民税 9%

- 所有期間5年超(長期譲渡所得):所得税 15.315%、住民税 5%

- 10年超のマイホーム:所得税 10.21%、住民税 4%

※所有期間10年以上のマイホームについては、一定の要件を満たした場合に軽減税率(譲渡所得6,000万円まで所得税10%、住民税4%)が適用される点が特徴的です。

参考:No.3305 マイホームを売ったときの軽減税率の特例|国税庁

このように、所有期間に応じて適用される税率が異なるため、正確な計算と適切な情報の理解が重要です。

ふるさと納税の上限額の計算方法

続いて、ふるさと納税の上限額の計算方法を詳しく解説します。

A:住民税所得割額を計算する(総合課税分)

住民税の「総合課税分」は、個人の所得のうち譲渡所得以外の全ての所得に適用される税額を指します。この税額は、給与やその他の収入から各種控除を引いた後の「所得控除後の金額」を基に計算されます。

具体的には、源泉徴収票や住民税通知書に示されている給与所得や、利子所得、配当所得などを合計し、そこからの控除額を差し引きます。

【住民税所得割額(総合課税分)の計算式】

住民税所得割額 = 所得控除後の金額 × 10%

この所得控除後の金額は、給与所得控除後の金額から所得控除の額の合計を引いたものとして表されます。具体的には、源泉徴収票の「赤枠-青枠」として示されることが多いです。

税率については、全国一律で10%となっており、この率を所得控除後の金額に適用することで、ふるさと納税の控除上限額などの基準となる住民税所得割額を算出できます。

B:住民税所得割額を計算する(分離課税分)

不動産の譲渡所得に基づく住民税の「分離課税分」を計算する際、譲渡所得に適用される税率は、売却した不動産の所有期間によって異なります。「分離課税分」とは、具体的には譲渡所得にかかる住民税のことを指します。

上記で算出した課税譲渡所得を基に、住民税所得割額を計算します。

【住民税所得割額(分離課税分)の計算式】

住民税所得割額 = 課税譲渡所得 × 税率

上記計算式を使用することで、不動産の売却から得た譲渡所得に対する住民税の額を正確に算出することができます。

上限額の目安を計算する

ふるさと納税の控除上限額は、所得や税率によって変動します。以下の計算式は、個人が支払う住民税所得割額や所得税の税率に基づいて、控除の上限額を算出するものです。

【ふるさと納税の控除上限額の計算式】

控除上限額 = (住民税 + 個人住民税所得割額) × 0.2 ÷ (0.9 – 所得税の税率 × 1.021) + 2,000円

個人住民税所得割額とは、総合課税分と分離課税分の合計のことを指します。所得税の税率は所得によって異なり、国税庁のWebサイトで確認することができます。

また、住宅ローン控除や医療費控除を受けるなど、特定の控除が適用される場合は、上記の計算式による結果が異なる可能性があるため注意が必要です。

【計算事例】上限額シミュレーション

実際にシミュレーション条件を設定し、ふるさと納税の控除上限額の目安を計算する方法を詳しく見てみましょう。以下の条件をもとに計算を行います。

【シミュレーション条件】

①不動産売却代金3,500万円

②売却不動産を購入したときの金額2,500万円

③売却不動産を購入したときの諸費用125万円

④不動産売却諸費用175万円

⑤不動産所有期間13年(住民税 5%)

⑥所得控除後の給与所得500万円(所得税率16%)

【譲渡所得の住民税計算】

①3,500万円 -(②2,500万円 + ③125万円 + ④175万円)= ⑦譲渡所得700万円

⑦700万円 × ⑤5% = ⑧譲渡所得の住民税35万円

【給与所得の住民税所得割額計算】

⑥500万円 × 10% = ⑨給与所得の住民税所得割額50万円

【個人住民税所得割額の計算】

⑧35万円 + ⑨50万円 = ➉個人住民税所得割額85万円

【ふるさと納税の控除上限額目安計算】

ふるさと納税の控除上限額 = ➉個人住民税所得割額 × 0.2 ÷(0.9 – ⑦所得税率 × 1.021)+ 2,000円

これを基に計算すると、

➉85万円 × 20% ÷(90% – ⑦16% × 1.021)+ 2,000円 = 約26.5万円(ふるさと納税の控除上限額)

このシミュレーション条件で計算した場合、ふるさと納税の控除上限額の目安は、約26.5万円となります。

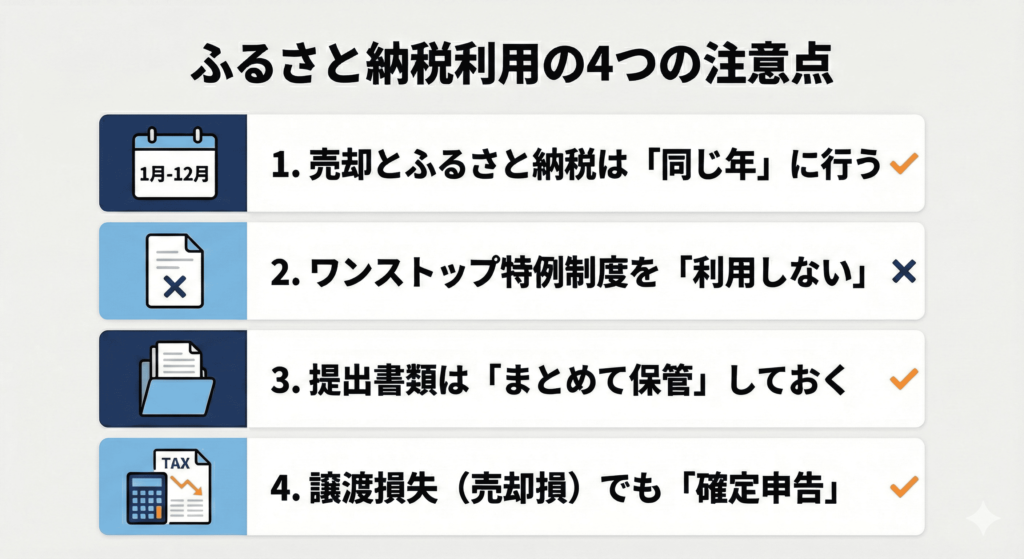

ふるさと納税を利用した節税の注意点は4つ

ここでは、不動産売却におけるふるさと納税の注意点として、以下の4つについて解説します。

- 不動産の売却とふるさと納税は同じ年に行う

- ワンストップ特例制度を利用しない

- 提出書類はまとめて保管しておく

- 譲渡所得がない場合も確定申告をする

1.不動産の売却とふるさと納税は同じ年に行う

ふるさと納税の控除上限額の計算は、該当する年の所得に基づいて行われます。ここで言う「該当する年」とは、1月1日から12月31日までの期間を指します。したがって不動産売却による節税効果を最大限に活用するためには、ふるさと納税も同じ年内に実施するのが望ましいでしょう。

ただしふるさと納税の手続きには、注意点がいくつか存在します。特に年末近くにふるさと納税の手続きをする場合、選択する支払い方法によっては処理が翌年にずれるリスクがあります。コンビニ決済のように処理にタイムラグが生じる方法は避け、早めに手続きを完了させ、節税効果をしっかりと享受するようにしましょう。

2.ワンストップ特例制度を利用しない

ふるさと納税の税額控除を受ける方法として、確定申告とワンストップ特例制度の2つが挙げられます。ワンストップ特例制度とは、ふるさと納税に関する控除申告の一部手続きを寄付先の自治体が代行する制度です。これにより、特定の条件を満たす人は簡単な手続きで税額控除を享受できます。

ワンストップ特例制度を利用するための条件として、具体的には以下の2点が挙げられます。

- 確定申告を行う必要がない給与所得者であること

- ふるさと納税の寄付先自治体が5カ所以内であること

確定申告の機会が少ない給与所得者にとっては、この制度は非常に便利です。しかし不動産の譲渡所得、医療費控除、住宅ローン控除などの申告が必要な場合は、確定申告が必須となります。この場合、前もってワンストップ特例制度を利用していたら、その申請は無効になります。結果として、一度行った申請を改めて行う必要が出てきます。

あらかじめ確定申告を行う可能性がある場合は、ワンストップ特例制度の利用を控え、最初から確定申告を前提とした手続きを検討すると良いでしょう。なおワンストップ特例制度を利用した後、確定申告を行って制度の申請が無効になった場合でも、寄付先自治体への特別な連絡は不要です。

3.提出書類はまとめて保管しておく

ふるさと納税での還付・控除をスムーズに行うためには、必要な書類の整理が欠かせません。確定申告に必要となる書類は以下の5点です。

- 寄附金受領証明書または特定事業者の寄付証明XMLファイル

- 通帳またはキャッシュカード(所得税の還付金を受け取る口座確認のため)

- 印鑑(認印)

- 源泉徴収票

- マイナンバーカード関連書類

特に多くの場所へ寄付を行っている方は、寄附金受領証明書が増えてきますので、それらをまとめて整理・保管しておくことをおすすめします。また2021年度からはe-taxを利用して確定申告を行う時に寄付証明XMLファイルを提出すれば、寄附金受領証明書の提出は不要になりました。

確定申告時期が近づくと書類の準備に追われることが多くなるため、早めの整理と保管を心がけることで、確定申告の手間を減らすことができます。

4.譲渡所得がない場合も確定申告をする

不動産を売却する際、通常、確定申告が必要となるのは売却益、すなわち譲渡所得が発生した場合です。しかし譲渡所得が発生しない場合、つまり売却損が出た場合も、確定申告をすることで損益通算の利益を享受できます。この損益通算は、不動産売却による損失をその年の所得と相殺する制度であり、結果として所得税・住民税の軽減を目指すことができます。

売却損が発生した場合、その年の所得と完全に相殺しきれない場合でも、最長3年間にわたり売却損を繰り越して控除することが認められています。この制度を譲渡損失の繰越控除と称し、これを適用するためには確定申告が不可欠です。

一方で確定申告を行うと、先に利用したワンストップ特例制度による寄付金控除申請は無効となる点に注意が必要です。そのため、不動産の売却を検討している段階でワンストップ特例制度の利用を避け、後の手続きで余計な手間がかからないように配慮すると良いでしょう。

不動産 売却 ふるさと納税に関するよくある3つの質問

不動産 売却 ふるさと納税に関するよくある質問は以下の3つです。

- 質問1.そもそもふるさと納税とは?

- 質問2.不動産売却時の税金対策はふるさと納税以外にもある?

- 質問3.「住宅ローン控除+ふるさと納税」と「3000万円特別控除」はどちらがお得?

それぞれ詳しく解説します。

質問1.そもそもふるさと納税とは?

ふるさと納税は、自分が生まれた地域や特に応援したい地域の自治体への寄付を通じて、所得税や住民税の負担を軽減することができる制度です。

寄付者は2000円を超える寄付金額について税額控除ができる一方で、各自治体からの返礼品も受け取ることが可能です。このため、寄付する側にとっては節税効果と返礼品の両方を享受できる非常に魅力的な制度となっています。

しかし寄付金の2000円を超える部分について、全額が控除対象となるわけではありません。実際の控除額は一定の上限が設けられており、詳細な計算方法や上限額は複雑なため、実際の節税額を確認する際には注意が必要です。

近年、ふるさと納税の利用者数や寄付総額は増加の一途をたどっており、2021年度には利用件数が4,473.3万件、ふるさと納税総額が8,302.4億円に上昇しています。特に2015度から急増し、今日でも多くの人々がこの制度を活用しています。

質問2.不動産売却時の税金対策はふるさと納税以外にもある?

不動産を売却する際の税金対策には、ふるさと納税だけでなく、さまざまな特例制度の活用も考えられます。これらの特例制度を利用することで、税金の負担を軽減することが可能です。特に節税効果を最優先に考える方は、ふるさと納税とあわせてこれらの制度を検討する価値があります。

しかしどの特例制度を適用できるかは、売却する不動産が自宅(マイホーム)であるか、新たな住居への買い替えを予定しているかなど、個別の状況によって異なります。そのため税金対策を検討する際は、まず利用できる特例制度やその条件をしっかりと確認し、適切な対策を計画することが重要です。

以下のページでは、不動産売却にかかる税金の計算方法や控除制度についてわかりやすく解説しています。あわせて参考にしてみてください。

関連記事:不動産売却にかかる税金の計算方法|譲渡所得の控除制度や節税ポイントをわかりやすく解説!

質問3.「住宅ローン控除+ふるさと納税」と「3000万円特別控除」はどちらがお得?

不動産の売却にはさまざまなシチュエーションが考えられますが、特にマイホームの売却に注目すると、発生した譲渡所得が3,000万円以下の場合、「3,000万円特別控除」が適用されることがあります。この特別控除を利用すれば、所得税や住民税の負担がゼロになるため、非常にお得です。

一方でマイホームの買い替えの際は、住宅ローン控除(住宅借入金等特別控除)を受けるケースが多いでしょう。この控除は10年間適用され、年末のローン残高に応じた控除額が所得税から差し引かれます。

ただしこの住宅ローン控除と、「3,000万円特別控除」は併用できません。したがって譲渡所得が数百万円程度と少ない場合には、特別控除よりも住宅ローン控除を選択する方が負担を軽減できる可能性があります。住宅ローン控除を選択すると譲渡所得が発生し、結果的にふるさと納税の上限額が引き上げられ、より大きな節税効果を享受することができます。

一方、セカンドハウスや投資用物件、相続した住宅を取り壊した後の売却など、特別控除が適用されないケースでは、譲渡所得が全額課税されるため、ふるさと納税を上手に活用する方がお得でしょう。

どちらの制度がお得かは、売却する不動産の状況や将来の計画に応じて異なります。最適な節税策を選ぶためには、事前にしっかりと各制度の内容を確認し、検討することが大切です。

まとめ

ふるさと納税は所得や家族構成に応じた上限額があり、不動産売却によって得た利益がある場合、上限額が増加する可能性があります。しかしマイホームの売却といった特定のケースでは特別控除が適用され、売却益が非課税となる場合もあります。

ふるさと納税の詳細や手続きについては、不動産や税金に詳しい専門家に相談しながら進めていきましょう。なお「ビリーフ株式会社」は不動産の買取・仲介だけではなく、不動産に関するさまざまなご相談を承っております。

不動産の購入時や売却時のわかりにくい諸費用や流れについても丁寧にご説明させていただきますので、お気軽にお問い合わせくださいませ。⇒公式LINEアカウントによる不動産のお悩み相談はこちらから